Las apps de préstamo ‘fácil’: la pesadilla del “gota a gota” virtual

En Colombia, solo el 34 % de la población adulta tiene un crédito formal con el sistema financiero. La mayoría busca opciones más accesibles, pero más riesgosas y costosas, como el llamado “gota a gota”, que pasó de las calles a un escenario digital. Tres víctimas de las aplicaciones de crédito ‘fácil’ nos cuentan sus padecimientos y nos alertan sobre los riesgos.

Fecha: 2023-03-20

Por: Andrés Pacheco Girón

Ilustración:

Laura Hernández

Las apps de préstamo ‘fácil’: la pesadilla del “gota a gota” virtual

En Colombia, solo el 34 % de la población adulta tiene un crédito formal con el sistema financiero. La mayoría busca opciones más accesibles, pero más riesgosas y costosas, como el llamado “gota a gota”, que pasó de las calles a un escenario digital. Tres víctimas de las aplicaciones de crédito ‘fácil’ nos cuentan sus padecimientos y nos alertan sobre los riesgos.

Fecha: 2023-03-20

Por: ANDRÉS PACHECO GIRÓN

Ilustración:

Laura Hernández

“Préstamos rápidos sin papeleos”, “dinero urgente”, “tu crédito en minutos”. Estos y otros anuncios aparecen en internet para enganchar a necesitados, incautos y a quienes no pueden acceder a la banca tradicional para conseguir un crédito. Es la versión online del sistema conocido como “gota a gota” o “pagadiario”, una modalidad de préstamo informal, relativamente fácil de obtener, con altos intereses y en la que incluso grupos criminales pueden llegar a usar métodos violentos para cobrar. En el mundo virtual también se utiliza la intimidación y el miedo para presionar y hasta extorsionar, según relatos que conocimos.

“Nunca les exigí que me mostraran una prueba de que en efecto les debía dinero. Tenía mucho miedo de que le mandaran mis cosas personales, mis fotos, todo, a mi familia, a mis amigos. Al principio pagué 200.000, luego me dijeron que debía 300.000, luego 500.000”, narra Carolina*, una de las personas que nos contó su experiencia con una aplicación. Su testimonio –que será ampliado más adelante– permite conocer cómo operan estos negocios y saber todo lo que padecieron ella y su familia.

Por décadas hombres en moto han recorrido las calles de los barrios, casa por casa, para cobrar los “gota a gota”. Hoy esos cobros se hacen a través de WhatsApp, y los prestamistas crean plataformas o aplicaciones que se publicitan en redes sociales y que operan en tiendas virtuales, como Google Play Store, aunque luego de comentarios negativos son eliminadas y aparecen nuevas. Muchos de estos negocios evaden el control de las autoridades y usan prácticas inescrupulosas.

Pero no todo el mercado financiero en internet funciona así. También existen Fintechs, como se conoce a las empresas que utilizan las nuevas tecnologías para prestar servicios financieros y que operan con la promesa de democratizar el acceso a ese sector, que para muchos ha sido inalcanzable. Las Fintechs tienen ventajas como la de reducir los costos de intermediación financiera, lo que puede llevar a que más personas –por ejemplo de hogares de ingresos medios-bajos– participen de créditos legales, pero también implican desafíos en materia de regulación. En Colombia, existen denuncias de maltratos, estafas y extorsiones por parte de aplicaciones de préstamo ‘fácil’ que evidencian escenarios de vacíos en el control y regulación de estos servicios.

A pesar de que prestan servicios financieros, estas empresas no están reguladas por la Superintendencia Financiera, como sí lo está una entidad bancaria, por ejemplo. Gabriel Santos, presidente ejecutivo de Colombia Fintech, una asociación que agrupa a más de 250 compañías del ecosistema, aclara que “las Fintech no necesitan estar autorizadas por el Estado para operar, a diferencia de la banca tradicional, ya que no captan dinero del público, sino que utilizan recursos propios”, para poder, por ejemplo, prestar dinero a alguien. Sin embargo, a estas empresas sí las regula la Superintendencia de Industria y Comercio (SIC), que ha recibido denuncias de estafas, hostigamientos, amenazas, malas prácticas, entre otras.

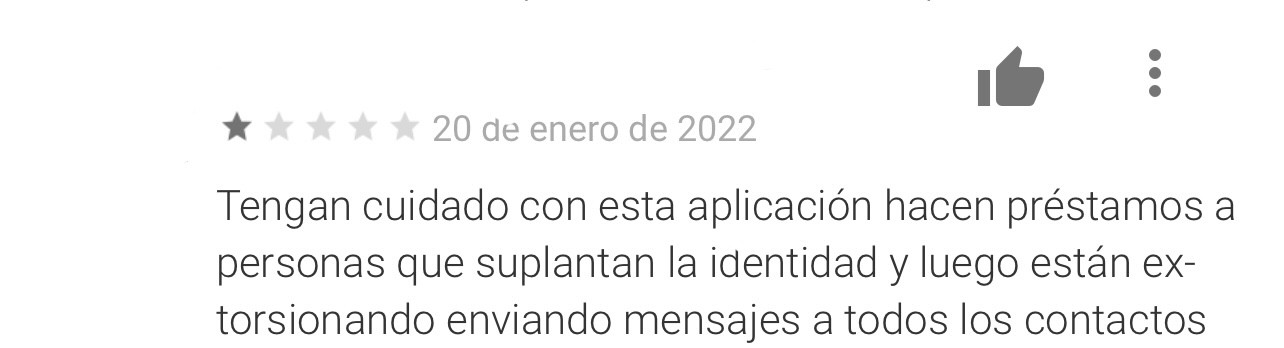

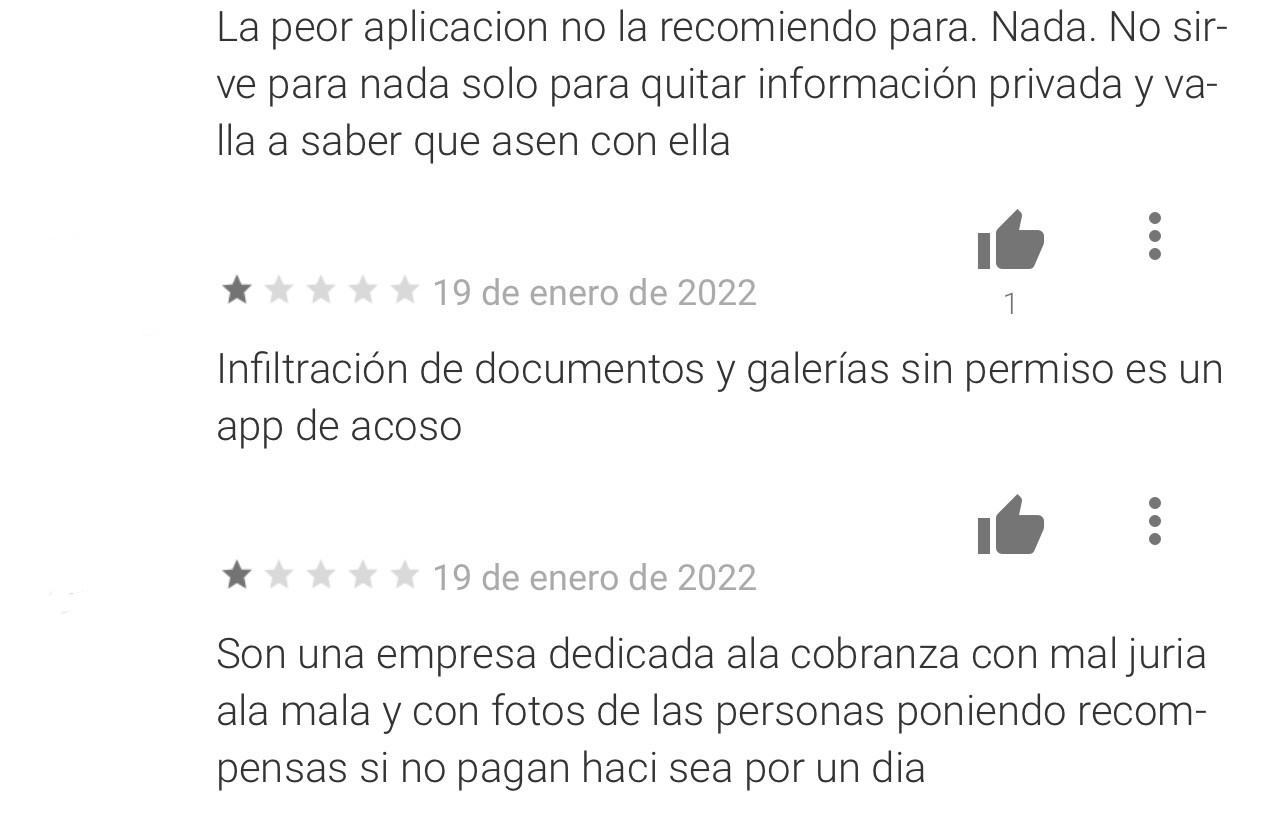

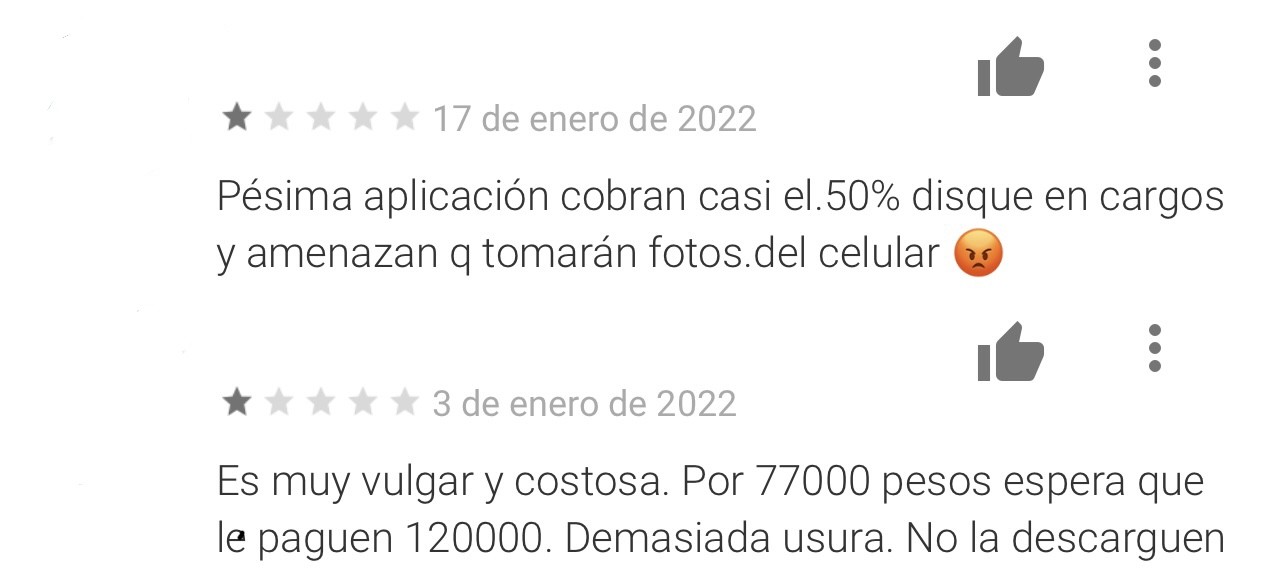

Entrevistamos a tres personas que se vieron afectadas por aplicaciones de préstamo ‘fácil’. En los tres casos fueron atraídas por anuncios publicitarios de plazos de pago relativamente amplios que eran más cortos de lo promocionado cuando se aprobaban los créditos. Además, los intereses eran altos y la información no era comunicada con anterioridad a recibir el dinero. Otro aspecto en común fue que las aplicaciones tenían malos comentarios en las tiendas en línea, como Google Play Store, y los comentarios positivos parecían escritos por algún robot.

Expertos consultados para este trabajo sugieren revisar los comentarios que registran las aplicaciones antes de solicitar un crédito y verificar si las empresas cuentan con certificados de buenas prácticas, por ejemplo el sello FinTrust.

Aunque tiendas como Google Play Store dan de baja a las aplicaciones cuestionadas, quienes están detrás de ellas vuelven a lanzar una aplicación nueva con diseños completamente distintos. Gabriel Santos, de Colombia Fintech, advierte que estos “gota a gota” digitales son muy hábiles en transformar su imagen en tiempos muy cortos y cambian de nombre fácilmente, lo que hace muy difícil rastrearlos. La Fiscalía y la SIC tienen una lista de nombres de empresas de este tipo que están siendo investigadas por denuncias de usuarios.

Estas aplicaciones muchas veces utilizan el hostigamiento constante como método de cobranza. La insistencia llega con amenazas de difamar a los usuarios con sus contactos, esto debido a que la aplicación solicita todo tipo de permisos para ser instalada, incluyendo accesos al directorio telefónico.

Pablo Jaramillo Salazar, profesor de Antropología Económica de la Universidad de los Andes, describe como una “gran revolución” de las Fintechs el lograr sellar contratos en segundos, lo “que en la banca tradicional toma varios minutos e incluso horas”. Esa rapidez también puede implicar riesgos, por ejemplo, en el tratamiento de los datos personales, al aceptar términos y condiciones de una aplicación sin leer o entender exactamente qué implican.

Sobre este tema, Catalina Moreno Arocha, coordinadora de inclusión social de la Fundación Karisma, dijo en El Espectador, que la SIC tiene facultad de bloquear contenido de internet “cuando se habla de datos personales y deberían actuar de forma decidida y tomar decisiones motivadas”, en el marco del debido proceso.

A continuación contamos las historias de Carolina*, Ricardo* y Damián* quienes relatan cómo sus vidas cambiaron tras haber recurrido a créditos con aplicaciones de préstamos ‘fáciles’ y narraron las afectaciones a su salud mental por cuenta de las prácticas utilizadas en estos casos.

“Me llené de mucho miedo”

Carolina, de 28 años, vive en Antioquia y administra un restaurante familiar. Su principal preocupación es su hija de ocho años. Dice que casi siempre ha tenido una vida cómoda, a pesar de tener necesidades económicas. Cuando llegó la pandemia todo cambió y en septiembre de 2021, su papá –el pilar económico de su casa– perdió su trabajo. Carolina empezó a tener dificultades para pagar las facturas de los servicios así que decidió recurrir “a la magia de Google”. “Busqué: ‘préstamo online’. Al poco tiempo me comenzaron a llegar publicidades. ‘Pague en 120 días’. ‘Te prestamos hasta 1.2 millones’”, cuenta Carolina.

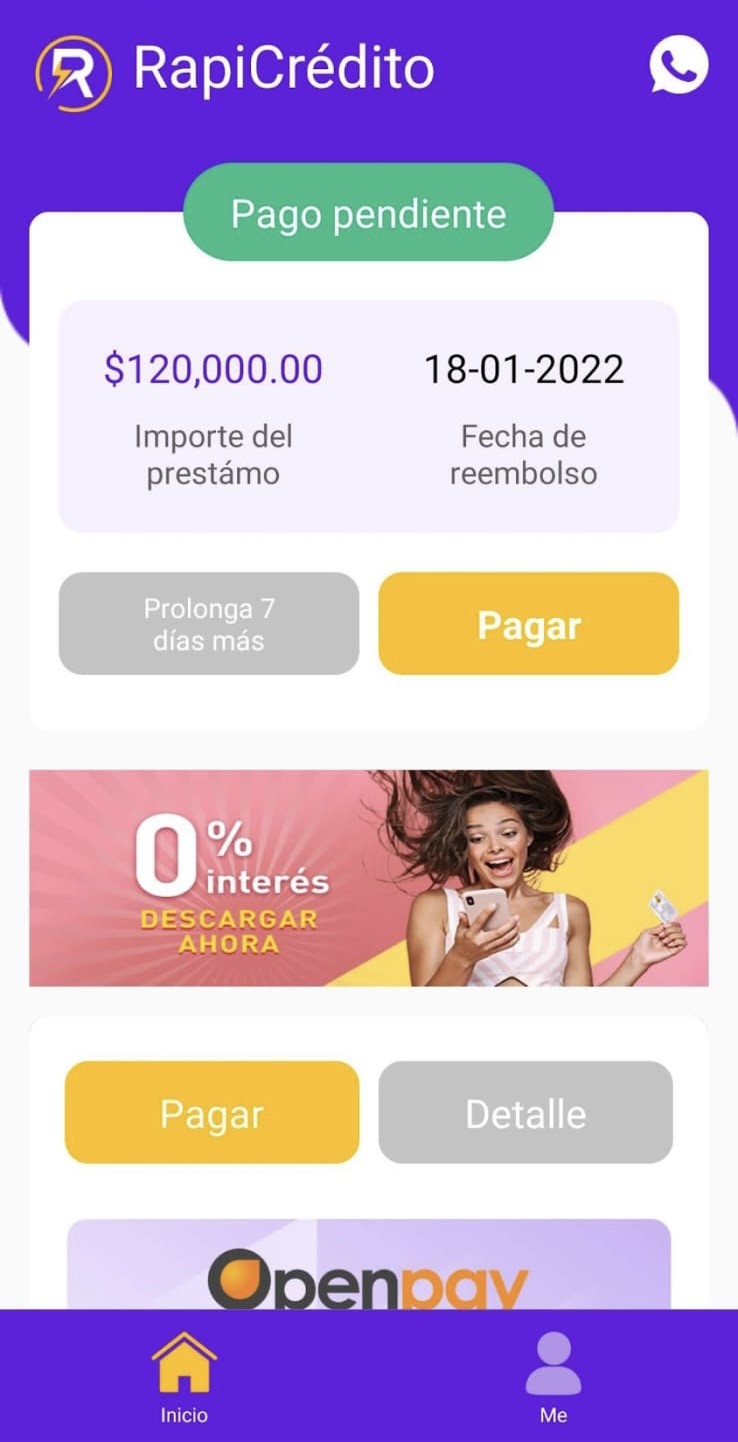

A principios de 2022 decidió pedir un crédito de 120.000 pesos en la aplicación RapiCrédito-Préstamo rápido. Cuando lo aprobaron se dijo: “‘Bueno, esto no es mucho, pero yo creo que uno puede empezar por algo. Vamos a tomarlo’. Resulta que la aplicación se quedó cargando casi dos días. Le dije a mi actual pareja que era mejor dejar eso así”, dice.

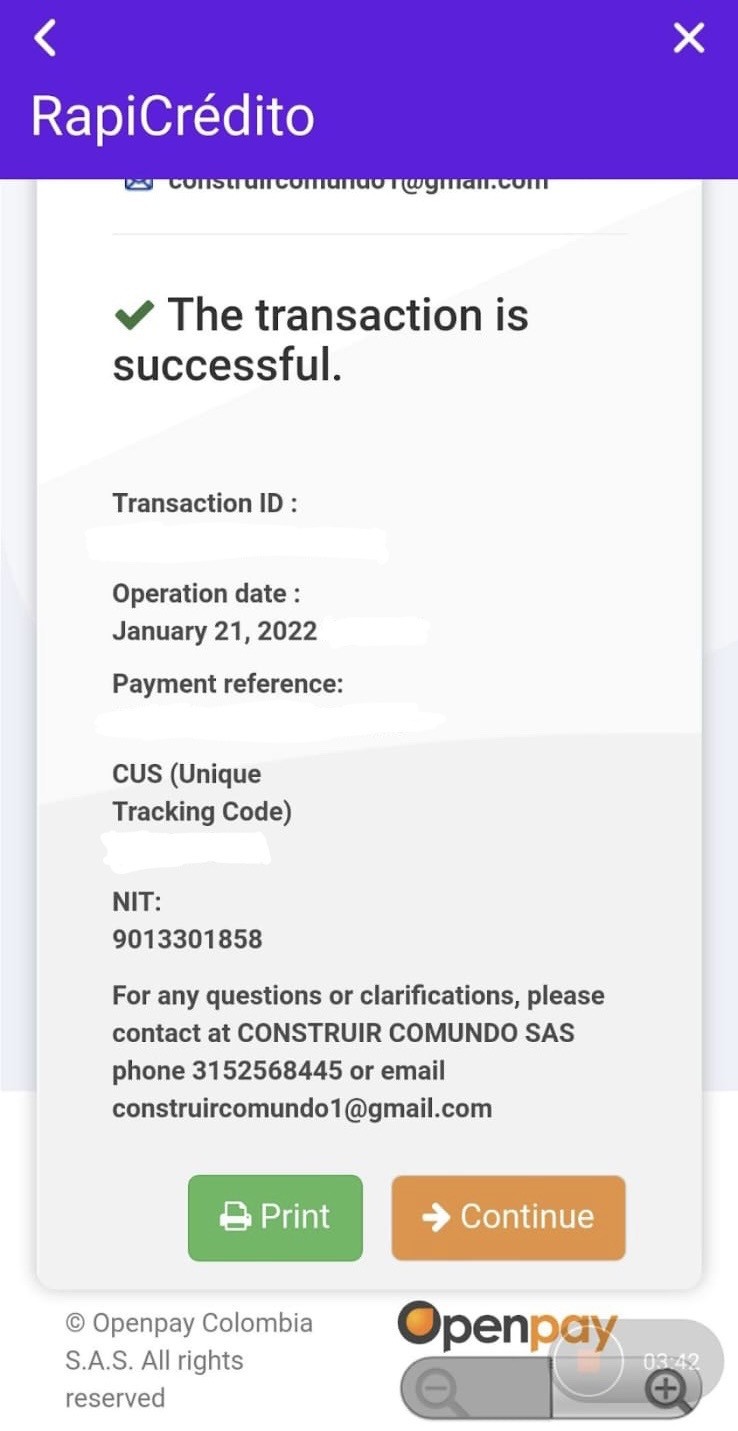

A los dos días, a Carolina le llegó un correo electrónico con la confirmación de un depósito en su cuenta bancaria, por 77.000 pesos a nombre de Construir Comundo S.A.S. Asustada revisó la aplicación para ver si estaban relacionados y ahí le aparecía un valor de 120.000 pesos. Es decir, la consignación sí correspondía al crédito y debía pagarlo en ocho días. Además, los intereses que de entrada le cobraron a Carolina fueron de 43.000 pesos.

El día del pago llegó y Carolina no tenía cómo hacerlo. Su teléfono empezó a sonar de forma insistente y tras evitar contestar por varias ocasiones decidió hacerlo. Una mujer le dijo: “Usted tiene que pagar hoy”. “Le decía: ‘Es que no tengo, no puedo; dame plazo por lo menos hasta pasado mañana. Esperaba que llegáramos a un acuerdo. Ella me contestaba: ‘A mí no me importa si usted tiene’. Me empecé a asustar”, cuenta Carolina.

Al día siguiente, la mujer no respondió más llamadas. Tenía previsto pagar el crédito en la noche, pero antes de hacerlo recibió un mensaje de su primo, quien le mandó una selfie de Carolina y la palabra “rata” escrita sobre ella. “Mirá lo que me está llegando Carito. ¿Qué pasa? ¿En qué te metiste?”, preguntó su primo.

La persona que le envió la foto le dijo al primo que Carolina lo había puesto como referencia financiera del préstamo. “Todo falso”, señala ella. Desde ese momento recibió mensajes similares y de preocupación de otros primos, de tíos, amigos y personas del trabajo.

Esa noche Carolina pagó 145.000 pesos, es decir, terminó pagando 68.000 pesos de intereses en un periodo de una semana y media, lo que equivalía a una tasa de interés de casi 57 % para ocho días. Para enero de 2022 la tasa de usura determinada por la Superintendencia Financiera de Colombia era del 43 %. Debido a que esta tasa es calculada para periodos de un año, si calculamos los intereses que pagó Carolina, estos equivalen a una tasa de interés superior a 2.500 % anual. Es decir, casi 60 veces más que la tasa de interés más alta permitida por ley.

En Colombia solo un 34 % de la población adulta tenía en el 2021 un crédito con el sistema financiero formal, según un reporte de Banca de Oportunidades, el programa gubernamental que busca promover la inclusión financiera en Colombia. De ahí que el mercado para los “gota a gota” sea amplio.

Un mes después de que Carolina hiciera el pago a RapiCrédito –que ella creyó iba a ser el final de la pesadilla– una persona de otra aplicación llamada Profin la contactó. Le decían que tenía una deuda con ellos y que si no les pagaba “ya sabía lo que iba a pasar”. Carolina temía, principalmente, por su hija. Con toda la información que estas aplicaciones tenían sobre ella pensó que podían hacerle algo.

“Entré en una depresión inmensa. Bajé mucho de peso y empecé a tener problemas con mi familia. Al poco tiempo me fui de la casa porque no quería que mi familia cargara con eso. Nunca les exigí que me mostraran una prueba de que en efecto les debía dinero. Tenía mucho miedo de que le mandaran mis cosas personales, mis fotos, todo, a mi familia, a mis amigos. Al principio pagué 200.000, luego me dijeron que debía 300.000, luego 500.000”, relata Carolina.

En mayo de 2022, la SIC abrió investigaciones administrativas a la empresa Nanocred Colombia S.A.S., propietaria de la aplicación Profin, por presuntas violaciones de los derechos de los consumidores y el régimen de datos personales. Meses más tarde, en agosto, la SIC anunció investigaciones, por las mismas razones, contra Construir Comundo S.A.S., propietaria de las aplicaciones Eastbay y Popcash, y que en el caso de Carolina apareció como la empresa que consignó el dinero en su cuenta. Mientras la SIC investigaba a ambas compañías, Carolina fue extorsionada y estafada a nombre de ellas. Cifras publicadas en medios señalan que entre enero y el 15 julio de 2022, la SIC había recibido 338 denuncias contra este tipo de aplicaciones. Consultamos a la entidad por datos actualizados y consolidados, pero hasta la publicación de este artículo no recibimos respuestas.

“Me uní a grupos de WhatsApp de gente afectada por estas aplicaciones. Allí vi amenazas más literales. Les decían: ‘Voy a ir hasta tu casa y voy a matar a tu familia’. Y le mandaban fotos de partes, de cuerpo. Era una cosa impresionante. Me llené de mucho miedo. Me daba pavor salir a la calle o ver a mi hija saliendo a la calle”, señala Carolina. Luego de seis meses, decidió ponerle un freno a lo que le estaba pasando. No pagó ni un solo peso más y puso una denuncia en la Fiscalía por delitos informáticos y extorsión. “Lo que me dijeron fue que tocaba bloquear los números y hacer caso omiso. También fui directamente a la inspección de policía y los policías me dijeron: ‘Dígales a sus contactos que bloqueen. Ellos en cualquier momento se van’”, cuenta Carolina. “Hasta la fecha no me han dicho nada más”, añade.

“¿En qué me metí?”

A inicios del año pasado, el teléfono de Ricardo vibraba y vibraba. Había decidido ignorarlo porque sabía que eran llamadas de cobro de las distintas aplicaciones de préstamo rápido a las que había solicitado un crédito. Ese día, decidió investigar un poco más sobre ellas. Leyendo los comentarios que otros usuarios habían escrito en la tienda virtual Google Play Store se dio cuenta de que había cometido un gran error. “¿En qué me metí?”, se preguntó.

Todo comenzó una noche en la que la rabia y la tristeza invadían a Ricardo por cuenta de los maltratos psicológicos y la violencia física que sufría constantemente con su pareja de entonces. Su cuenta de ahorros estaba en cero y sus tarjetas de crédito, al límite del cupo. Pero Ricardo sentía la necesidad de salir de fiesta esa noche para escapar de sus pensamientos. Coincidencialmente, o quizás por cuenta de los algoritmos, apareció lo que Ricardo vio como una solución en aquel momento. “Tu crédito en minutos”. “Te prestamos plata fácil”. “¿Necesitas plata?, te ayudamos”. Eran los anuncios que encontró en muchas de las publicaciones que invadieron sus redes sociales esa noche.

“Llené el formulario y al final del día tuve mi plata. Unos 300.000 o 350.o00 pesos. ‘Qué magia tan impresionante’, pensé en ese momento. Yo crecí en un barrio popular de Medellín y vi a mi mamá pedirle prestado un gota a gota, y ellos no te preguntan absolutamente nada. Te lleva la plata a la casa al final de la tarde. Y esto es básicamente lo que sucede con la Fintechs. No te preguntan nada”, cuenta Ricardo.

Las deudas han sido constantes en su vida, en parte porque sufre de síndrome del límite de la personalidad, una enfermedad mental que afecta la capacidad de una persona para controlar sus emociones. Esta suele estar relacionada con actitudes impulsivas o con pensamientos extremistas, como pensar que “todo es bueno o todo es malo”, según señala el Instituto Nacional de la Salud Mental de Estados Unidos.

“Yo suelo tener comportamientos de riesgo: con la comida, con el sexo, con el alcohol, pero recientemente en terapia me di cuenta de que tengo un comportamiento autodestructivo con el endeudamiento. Necesito estar endeudado porque me hace sentir adrenalina. Que te llegue una consignación es una sensación increíble”, cuenta Ricardo, un comunicador social independiente de 31 años.

Se acercaba la fecha límite de pago del primer crédito y a diario le llegaban mensajes de la aplicación, recordándole que debía pagar. Sin dinero, Ricardo decidió sacar otro préstamo ‘facil’ para pagar el primero.

Recuerda que estaba en una fase maníaca y eufórica de su “trastorno de límite de la personalidad, y me empiezan a llegar correos con publicidad. Un primer gancho súper falso, porque si te dicen que te prestan 100.000, realmente es menos. Si te dicen págalo hasta en 24 meses, realmente nunca pasan de un mes. Pero llegan estos correos y debido a los altos intereses del crédito que ya tenía necesitaba acomodarme en mis gastos y me endeudo con otras aplicaciones”.

Con el tiempo el endeudamiento virtual se convirtió en una bola de nieve. Pedía plata en una para pagar otra. Un día, buscando otras aplicaciones, Ricardo decidió leer los comentarios que escribían otros usuarios en la tienda virtual sobre algunas de las aplicaciones que había usado. “La gente decía cosas como: ‘Cinco días antes de que se me venciera el crédito estaban llamando a mi lista de contactos a decirles que yo era una rata’”, dice Ricardo. “Había mucha gente molesta que se sentía estafada y ahí es donde me digo: ‘¿En qué me metí? ¿Por qué no pensé, investigué antes de pedirle plata a esta aplicación? ¿Por qué no pensé antes de darle los permisos para acceder a mi agenda, a mis contactos, incluso a mis fotos?”, cuenta.

“Afortunadamente a mí no me pasó lo que a las demás personas de los comentarios, pero no quiero ni imaginarme a qué tenían acceso estas aplicaciones y qué tipos de extorsión pueden hacer accediendo a las fotos”, añade.

Aunque le llegaban correos todas las semanas y le entraron llamadas de cobranza por varios meses, Ricardo pudo pagar sus deudas con mucho esfuerzo, y aunque su proceso en terapia también le ha ayudado a mejorar su relación con las deudas, el miedo a que aplicaciones tengan en su poder sus datos personales sigue presente. Ricardo pidió créditos con al menos seis aplicaciones: Solventa, Rapicredit, ParceCash, Wadana, Rayo y Dinero.

“Accedieron a mis contactos y empezaron a mandarles fotos mías”

Damián nació y creció en Córdoba, pero vive en Medellín. Tiene 24 años. Actualmente trabaja en un hotel y ayuda económicamente a su mamá.

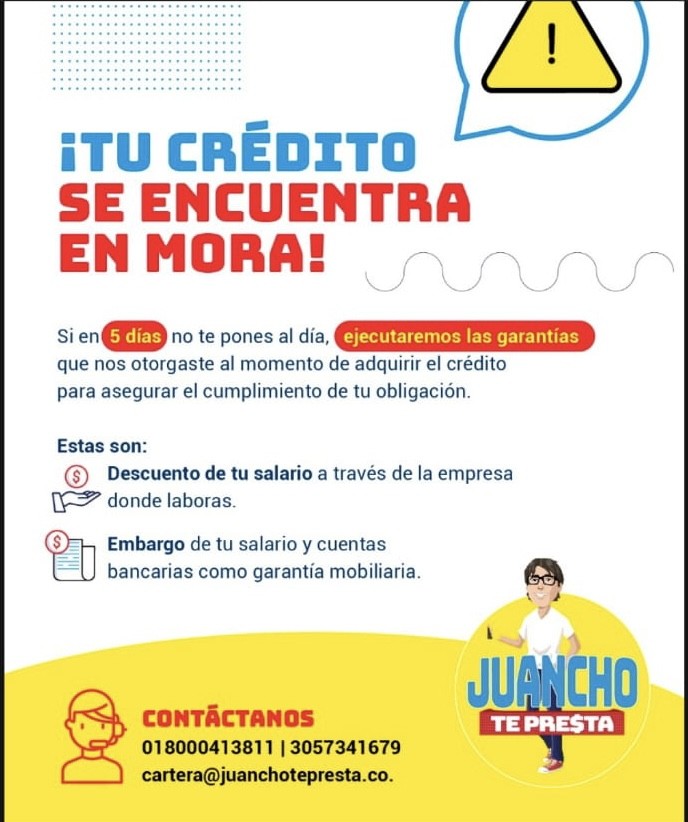

El caso de Damián es atípico, pues él llegó a aplicaciones de crédito fácil por error. “Mi situación económica estaba bien. Yo no necesitaba un crédito, pero un día mirando mi puntaje crediticio me apareció una publicidad de Juancho te Presta, una Fintech de préstamos fáciles. Quise simular un crédito, pero me equivoqué y lo hice efectivo. Cuando me consignaron el dinero ya había creado una necesidad”, cuenta Damián.

Dice que hacer el pago en ese momento le resultó imposible porque en la plataforma le salía un saldo de 2.800.000 pesos, y a su cuenta habían llegado 900.000 pesos. El día que Damián sacó su préstamo con Juancho te Presta, le otorgó permisos a la plataforma para que en caso de que no pagara esta pudiera embargar sus cuentas bancarias como garantía mobiliaria y le hiciera un descuento directamente del salario que le pagaba su empresa.

Tenía que pagar y no tenía con qué, así que pensó: “Si me prestaron en esta, podrían prestarme en otras aplicaciones o plataformas”, cuenta Damián. Entre las aplicaciones con las que Damián decidió pedir préstamos estaban RapiCrédito y Solventa.

“A los pocos meses me empezaron a enviar mensajes diciéndome: ‘Tienes que pagar, no te escondas’. Luego accedieron a mis contactos y empezaron a mandarles fotos mías diciendo que yo era un violador. Le llegaron a mi jefe, a mis tíos, no sabía qué hacer y me dio miedo explicar qué es lo que estaba pasando”, señala.

Su vida laboral fue la primera afectada. La foto que los “gota a gota” compartían de él era una suya con el uniforme de trabajo. Comenzó a tener ataques de ansiedad, les gritaba a sus compañeros que no quería trabajar con ellos y su rendimiento general bajó.

“A mí me echaron del trabajo porque ya no era una aplicación, sino dos mandando mensajes sobre mí. La gente empezaba a creer en eso. Incluso las personas que me conocían desde hace un buen tiempo comenzaron a tener dudas. Yo no quería salir de la casa. Me daba miedo porque sentía que me iban a hacer algo”, cuenta el joven.

Sin un trabajo estable, la ansiedad invadió otras esferas de su vida. Dejó de ir al gimnasio, de comer bien, bajó mucho de peso y hasta terminó con su pareja por cuenta de actitudes que causaron conflictos. Además, cerró sus redes sociales y buscó un escape en relaciones sexuales, en drogas y fiestas. Lo poco que tenía –dice– se lo gastaba de fiesta y mandando plata a su mamá.

Aunque fueron meses duros, hoy Damián está mejor. Su deuda terminó sumando aproximadamente 4,3 millones de pesos. Volvió al gimnasio y consiguió un nuevo trabajo.

En los casos de Damián, Ricardo y Carolina la solución a sus problemas no la encontraron en el Estado, que aún parece no saber cómo regular efectivamente estas aplicaciones. Hoy en día grupos en redes sociales de víctimas se organizan para prevenir que más personas caigan en las estafas de aplicaciones inescrupulosas. Los tres tuvieron que arreglárselas solos.

El Estado, por su parte, tiene la responsabilidad de regular y transformar el panorama del acceso a crédito en Colombia. Según cifras de Colombia Fintech, más del 70 % de personas que buscan créditos en una Fintech han sido rechazadas en la banca tradicional. La mayoría son mayores de 70 o menores de 25 y sin estudios profesionales.

Ante el complejo panorama, una posible solución se encuentra en lo que Gabriel Santos, de Colombia Fintech, llama “finanzas abiertas”. Y explica: “En Colombia no se le presta a la gente porque sea mala paga, sino porque no se les conoce. Todo lo que no conozca es un riesgo para el sistema financiero”.

En ese escenario, Santos dice que desde Colombia Fintech promueven que en el Plan Nacional de Desarrollo se incluya que las finanzas abiertas sean obligatorias. Es decir, que todas las entidades públicas y privadas del sistema financiero abran sus finanzas, que hasta el momento son privadas, para que la portabilidad de los datos sea más accesible para todo el mundo, incluyendo a entidades financieras con las que un usuario nunca haya tenido productos, como cuentas de ahorros o tarjetas de créditos.

Debido a que los bancos invierten recursos en tecnología y en investigación que les permita determinar qué tipos de clientes son “buenos” o no, las finanzas abiertas reducen los costos administrativos, lo que podría terminar abaratando el precio de los créditos. Además, al ser más fácil conocer los hábitos financieros de las personas, los bancos tendrían más información para otorgar créditos a nuevos clientes.

Mientras otras personas seguirán denunciando abusos a los que deben someterse por no encontrar un espacio en el sistema financiero formal, y las aplicaciones de crédito ‘fácil’ seguirán proliferando ante una institucionalidad que parece no estar lista para responder a todo lo que ocurre en el escenario digital.

*Todos los nombres de las personas que dieron su testimonio fueron cambiados por petición de ellos por temor a represalias.